Exemple : Où en sommes-nous de la réforme des retraites ?

Printemps 2019 : croissance, emploi, taux bas mais bruits de bottes dans la guerre commerciale

Marchés financiers, croissance mondiale, emploi, taux d’intérêt… C’est le moment de faire le point complet ensemble.

Des marchés financiers qui semblent en pleine croissance

Mais attention, tous les secteurs n’ont pas eu un comportement symétrique sur ces deux périodes.

- Le secteur bancaire a perdu 15 % en 2018 pour ne regagner que 5,7 % depuis début 2019.

- Le secteur alimentaire perdait 6 % l’an dernier pour reprendre 18 % depuis.

- L’activité retail cédait 12 % en 2018 et a repris +20 % en ce début d’année 2019.

Les limites de cette reprise des marchés

Des fonds de pension qui souffrent d’une surexposition aux actions

- Structurellement, les fonds de pension américains sont surexposés aux actions et envisagent de réduire cette part de risque dans leur portefeuille.

Comment ?

En optant par exemple pour des obligations de rendements équivalents sachant que les actions américaines ne sont pas toujours très généreuses en rendement (CAD en dividende).

L’arbitrage vers des obligations est une tentation de derisking bien compréhensible pour un responsable de fonds de pension.

Les marchés manquent d’investisseurs

Du fait des bons résultats des entreprises, les marchés financiers montent « tout seuls » mais les flux entrants se sont taris. Suffisamment couverts, les fonds de pension n’investissent plus et certainement pas en actions.

Le conflit commercial sino américain et ses incertitudes

- Pour rappel, Trump menace de porter à 25 % les droits de douanes sur quelques 325 milliards USD de biens importés. Soit, si on fait le calcul 84 milliards USD.

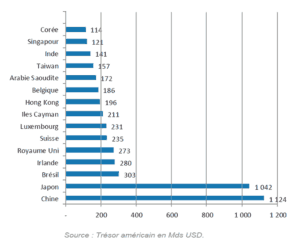

- La Chine est le premier créancier des Etats-Unis et détient 1,124 Mds USD.

Les conséquences pour le marché américain :

- Vendre d’un coup 84 Mds USD d’obligations US pour contrer cette hausse tarifaire ne fait réduire que de 7 % l’emprise de la Chine sur la dette américaine.

- Une action qui a un effet marqué sur les taux US : 10 bps sur la courbe estiment certains intervenants des marchés obligataires.

- L’augmentation des tarifs douaniers créeraient une hausse des prix des biens importés aux Etats-Unis et donc une inflation ou/et une baisse de la consommation. Les deux cauchemars de la Fed.

Taux d’intérêt : une baisse durable

- Mieux vaut commercer à s’habituer à l’idée que les taux d’intérêt vont rester bas longtemps.

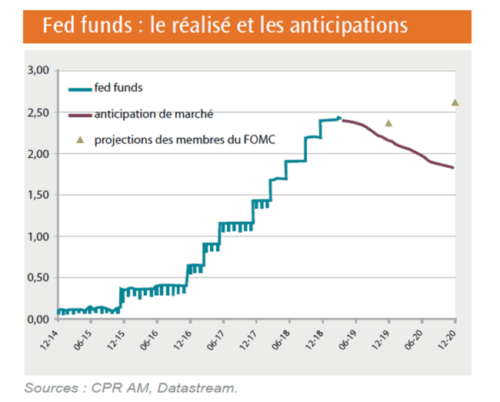

La Fed prévoyait il y a un an plusieurs hausses des taux d’intérêt pour 2019 et 2020. Pourtant, elle surprend en maintenant une politique accommandante – peut-être trop inquiète d’un ralentissement de la croissance.

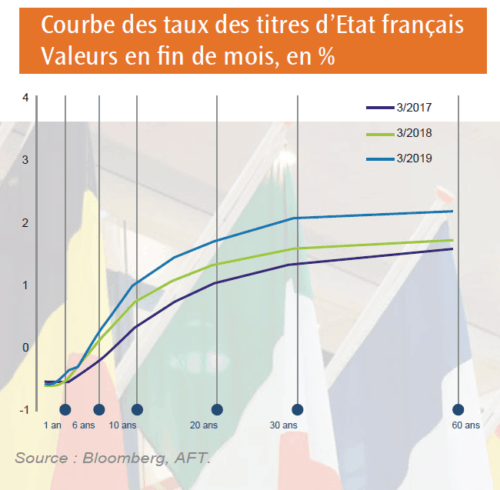

Les taux d’intérêt côté Français

- une courbe de taux français qui obéit aussi à cette logique d’aplatissement de plus en plus marquée – sans toutefois baisser.

- Des taux bas sur toutes les échéances et pour longtemps.

Quid de la croissance ?

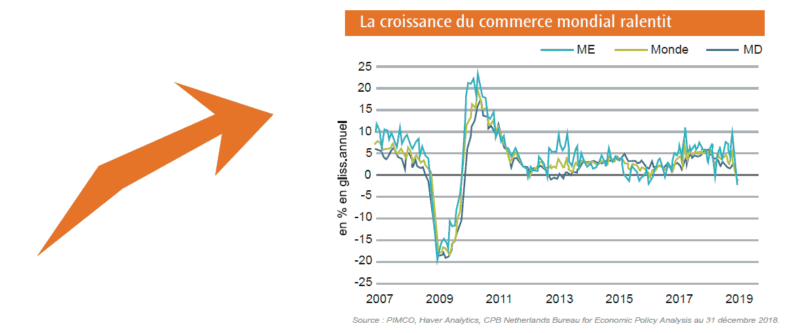

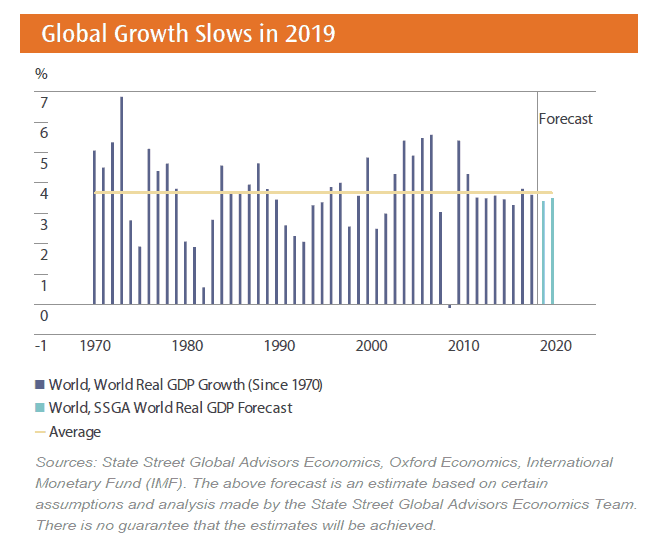

- Fin 2018, la croissance donnait des signes de ralentissements. Plus exactement, elle revenait à un rythme moins élevé, mais sans doute plus soutenable dans le long terme.

Pour 2019 :

– La croissance mondiale pourrait se stabiliser à un niveau voisin de 3,5 % (1/3 issu rien que de la Chine)

– Les taux bas offrent de la liquidité dans le marché

– Même si la croissance ralentit, les commandes de consommation semblent reprendre.

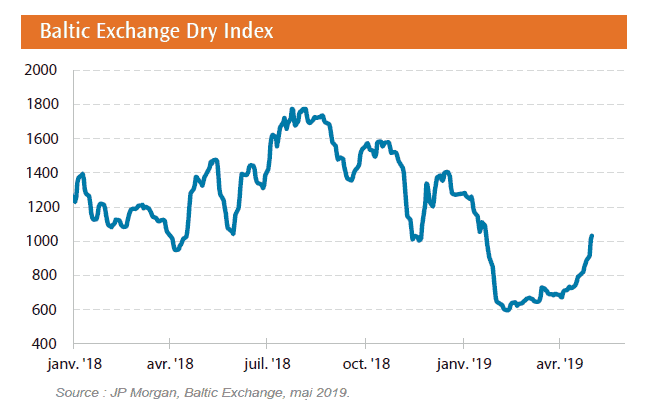

L’incide Baltic Dry du coût d’affrètement des cargos de marchandises « sèches » – hors pétrole et gaz – donne souvent une assez bonne projection du comportement de la consommation à 6 mois. La reprise vigoureuse de cette courbe depuis janvier 2019 augure plutôt assez bien de la consommation pour la fin de l’année.

En résumé, une croissance moins vigoureuse mais plus régulière et soutenable.

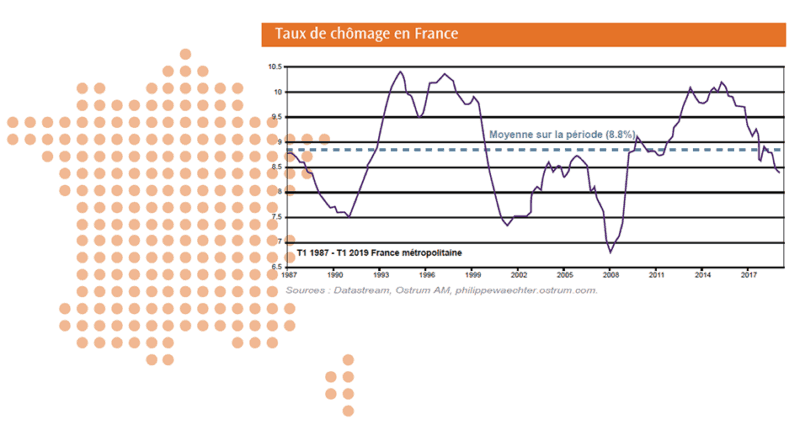

Emploi : même en France la situation s’améliore !

- En 2018, pour la première fois depuis 2001, le nombre d’emplois industriels a progressé en moyenne annuelle.

La bizarrerie bien identifiée du marché de l’emploi français réside dans sa difficulté de recrutement.

Performance Environnementale, Sociale et de Gouvernance (ESG)

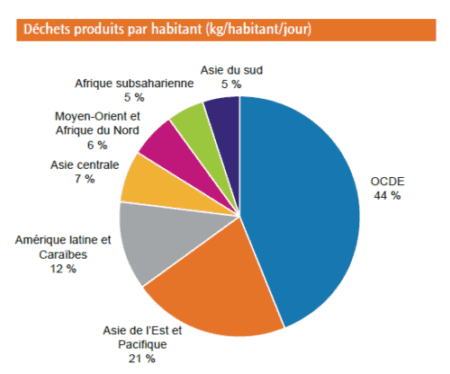

Le pourcentage de déchets produits par habitant (kg/habitant/jour – graph ci-dessous) a attiré notre attention : l’avenir serait-il dans la poubelle ? Rudologue est un métier d’avenir. L’OCDE produit près de la moitié des déchets mondiaux : un trésor à utiliser ?

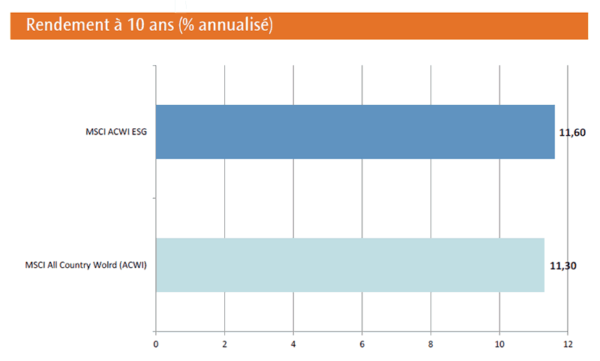

La question de la performance ESG ne se pose plus et ne devrait d’ailleurs plus se poser. Si certains ont pu douter depuis les années 2000 de l’impact d’une gestion ESG sur la performance d’un fonds, il est désormais certain qu’à l’avenir, ne pas tenir compte de critères ESG coûtera très cher en performance, en valeur actualisée du passif sociétal et environnemental. Les placements ESG présentent des rendements et des risques comparables à ceux d’un indice non explicitement ESG.

Restez informé.e des actualités

Inscrivez-vous à la newsletter