Exemple : Où en sommes-nous de la réforme des retraites ?

Marchés septembre 2023 : Désinflation pour les uns, déflation pour les autres

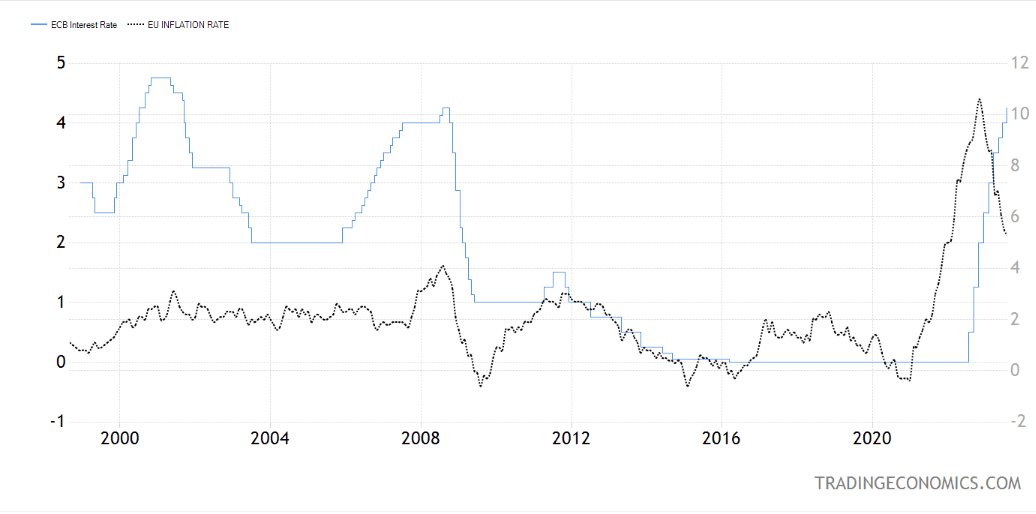

L’inflation semble stagner, et non pas sensiblement baisser, et donc pour l’instant, les taux d’intérêts en zone Euro sont encore négatifs. L’économie de la zone Euro est en croissance, modeste mais encourageante, une hausse plus importante que prévu de 0,3% au deuxième trimestre. La zone Euro a donc évité, de justesse, une récession malgré une très forte hausse des taux d’intérêts revenus à leur niveau du début du siècle.

En août, le taux d’inflation annuel de la zone Euro a baissé pour atteindre 5,3 %, contre 5,5 % en juin, même s’il reste nettement supérieur à l’objectif de 2 % visé par la BCE. De son côté, l’inflation sous-jacente, qui exclut les prix de l’énergie, des produits alimentaires, de l’alcool et du tabac, est restée inchangée à 5,3 %.

Inflation zone Euro (noire) et taux d’intérêts (bleue)

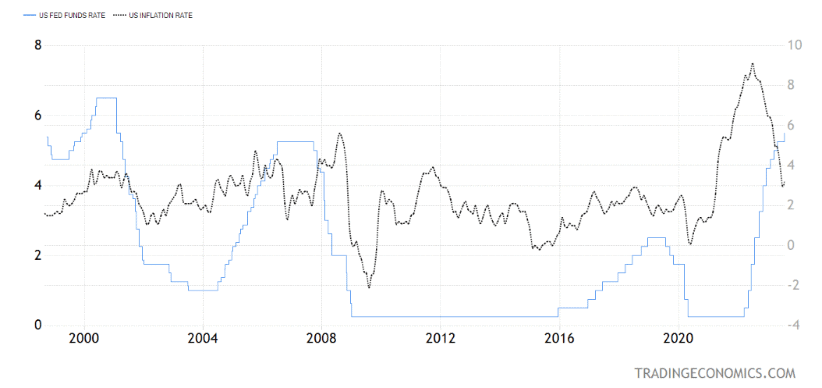

Ne nous leurrons pas, tant que l’inflation américaine ne sera pas revenue ET stabilisée au niveau souhaité, la Fed montera ses taux. Sa stratégie consiste à monter les taux, quitte à les baisser plus rapidement ensuite, plutôt que de les laisser à un point haut sans acte volontariste de hausse supplémentaire.

Inflation US (noire) et taux d’intérêts (bleue)

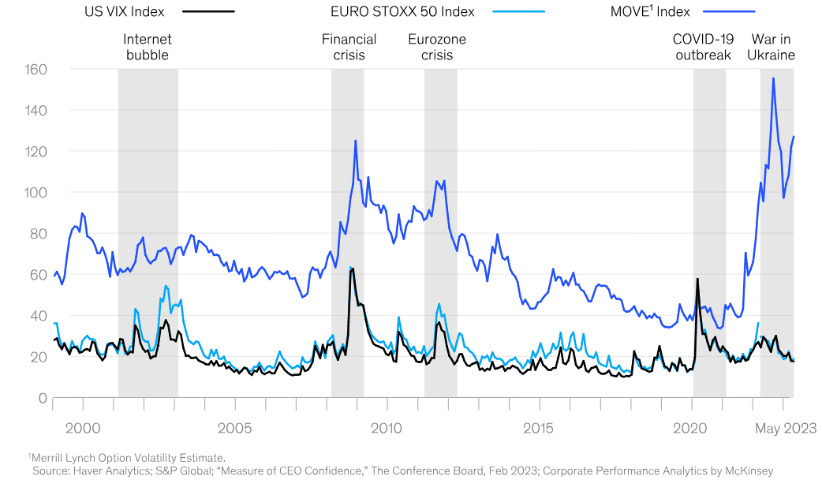

Le point d’inquiétude reste le niveau de volatilité sur les taux, encore très élevée, bien plus élevée qu’à l’automne 2008 ! Dans un contexte géopolitique par ailleurs beaucoup plus belliqueux qu’en 2008.

Historical volatility 1999-2023, Index (monthly average)

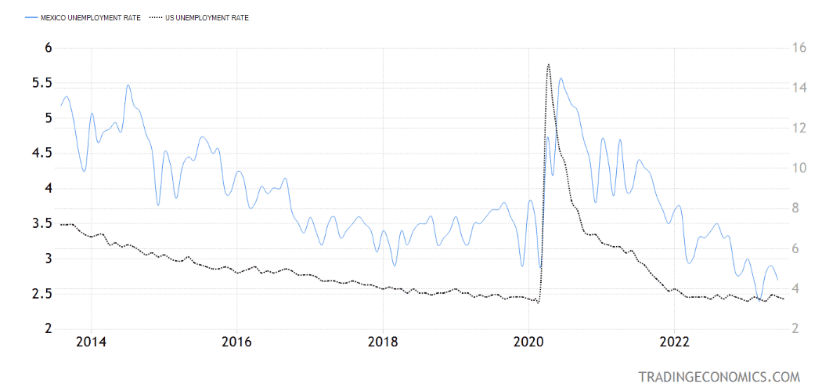

En fait, ce sont les entreprises américaines qui ont une forte exposition à l’international qui présentent de moins bons résultats au premier semestre, a contrario des entreprises plus locales. Ce qui démontre la vigueur de l’économie américaine et que le « reshoring » ramenant la production au plus près de son marché domestique fonctionne à plein régime, comme voulu par l’Inflation Reduction Act. Par effets de bord (dans le vrai sens du terme !), le Canada et le Mexique ont commencé à en bénéficier.

« Parallélisme » des taux de chômage depuis 2 ans : Mexique (bleu) et Etats-Unis (noir)

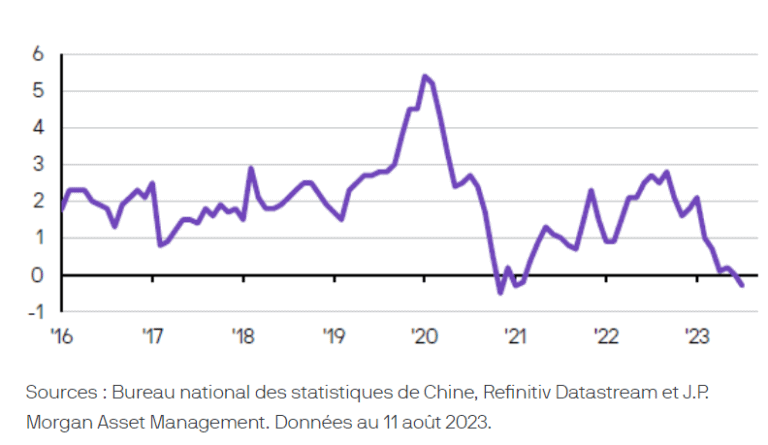

Mais c’est en Chine que la reprise se fait encore attendre. La production industrielle a ralenti en juillet à +3,7% sur un an et les exportations ont chuté de 14,5 %. Avec un taux de chômage des jeunes particulièrement élevé, la consommation ne redémarre pas et l’inflation diminue.

Inflation globale en Chine, variation en % et en glissement annuel

Plus grave, il s’agit davantage d’une déflation, donc du gel de l’économie : pourquoi consommer aujourd’hui des biens dont les prix auront sans doute baissé demain ? Rappelons que la Chine est la seule grande économie qui n’avait pas engagé de mesure massive de soutien à son économie pendant la crise du Covid : pas d’injection de monnaie ni d’aides aux entreprises ni aux individus. Pour tenter de relancer l’économie la Banque Centrale de Chine est même entrée dans un processus de baisse des taux. Mais maladroitement, trop timide (baisse de 0,15%) et sans effet.

Et c’est ainsi que, incidemment, en plein mois d’août, le groupe chinois Evergrande a placé sa partie cotée aux Etats-Unis sous la loi de protection contre les faillites. Incidemment, en plein mois d’août, a aussi décidé de suspendre la publication des chiffres du chômage des jeunes (23% en juin). On sent la fébrilité du gouvernement.

Les restrictions américaines semblent contribuer à la constriction de l’économie chinoise. Les fonds de pension américains et canadiens ne sont plus investisseurs sur le marché des actions locales et n’en achètent pas la dette, puisque les rendements baissent, tel que voulu par la BCC. En plus de quoi, Joe Biden a signé un décret interdisant certains investissements américains dans les entreprises technologiques chinoises évoluant dans des secteurs des semi-conducteurs et l’intelligence artificielle, invoquant des risques pour la sécurité nationale.

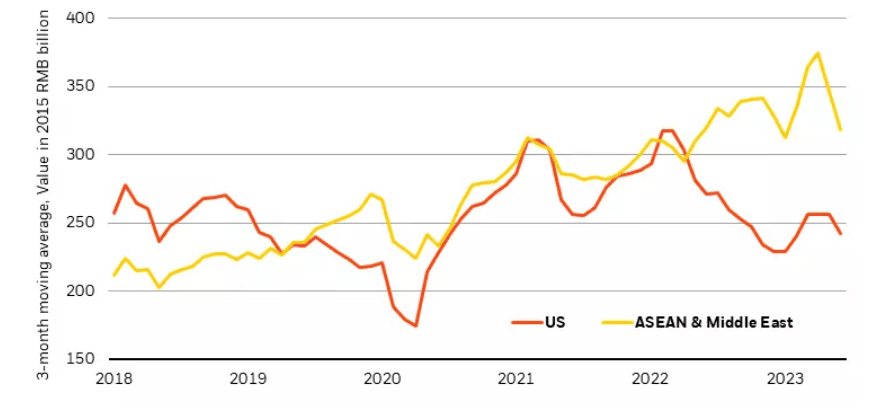

Autre conséquence du « reshoring » américain, la valeur des exportations chinoises, et même de l’ASEAN vers les Etats-Unis est en train baisser considérablement.

New Sources of export demand

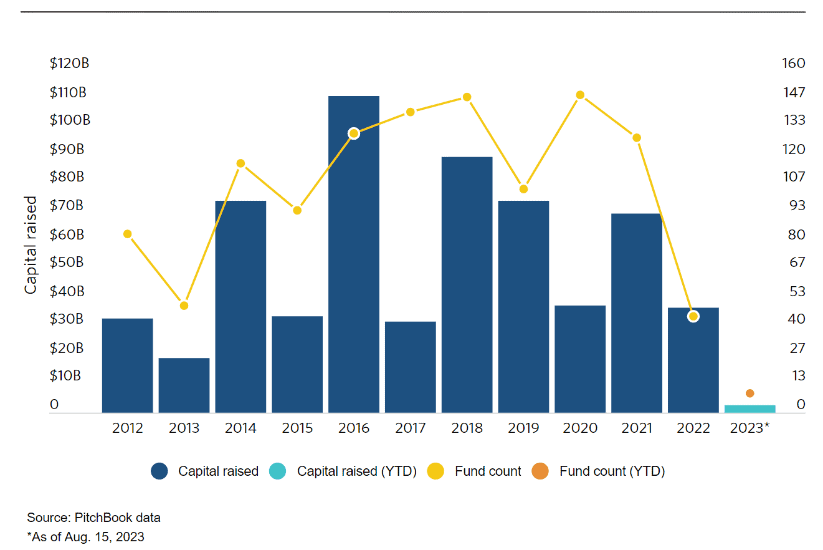

Même les preneurs de risque qui investissaient sur ce secteur de l’économie chinoise via le Private Equity se sont aussi évaporés, sous le double effet du renchérissement du coût de l’emprunt côté américain, et de la faible rentabilité de leurs investissements qui ne trouvent pas les débouchés des consommateurs.

Evolution des levées de fonds en private equity sur la Chine

Nous remercions : AXA-IM, Black Rock, JP Morgan AM, CANDRIAM, EDF, Polytechnique Insights, Covea Finance pour leurs publications, sources de nos lectures et de ce résumé.

Restez informé.e des actualités

Inscrivez-vous à la newsletter