Exemple : Où en sommes-nous de la réforme des retraites ?

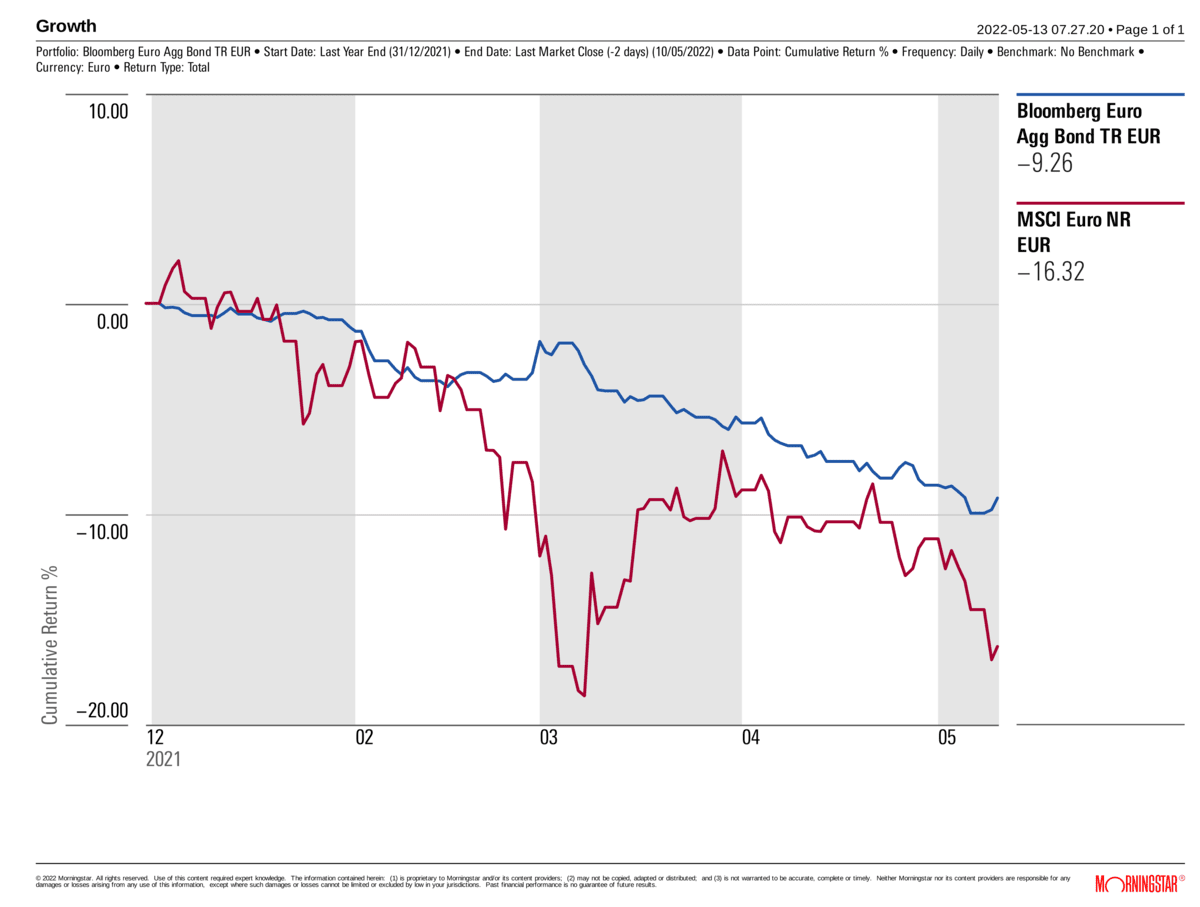

Sur les marchés Euro, baisse de la valorisation des portefeuilles obligataires (- 9,26% depuis le début de l’année) et baisse simultanée des marchés actions (- 16,32%) : ce que les Américains appellent un « perfect storm ». Et la queue du cyclone prend aujourd’hui la forme de l’inflation.

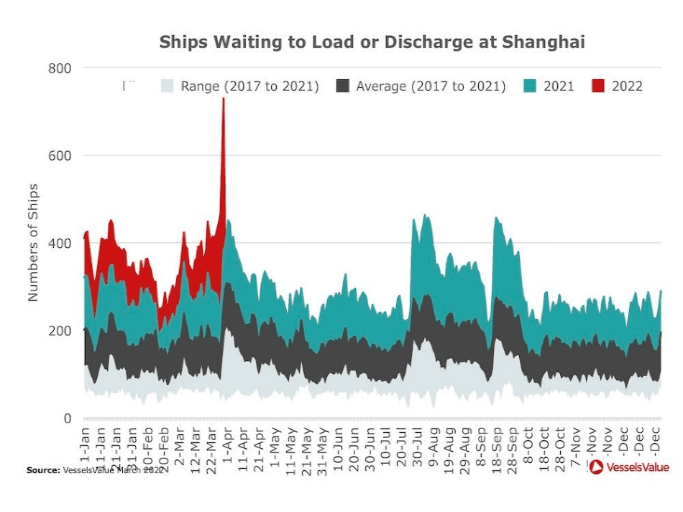

Inflation par choc d’offre d’une part. Le Covid 19 n’a pas disparu du pays où il est né. 19 provinces chinoises sont aujourd’hui touchées et 180 millions de personnes sont sévèrement confinées. Le pays connait en fait un niveau de vaccination assez faible chez les personnes les plus vulnérables : seulement 51% des plus de 80 ans ont reçu deux doses. En conséquence, les ventes au détail ont cédé 3,5 % le mois dernier, leur plus forte baisse depuis avril 2020, et le taux de chômage dans 31 grandes villes a atteint un niveau record de 6%. Les biens ne circulent plus à l’intérieur du pays mais n’en sortent pas non plus. Le port de Shangai est engorgé de bateaux à l’ancre (près de 800 navires) qui attendent d’être chargés.

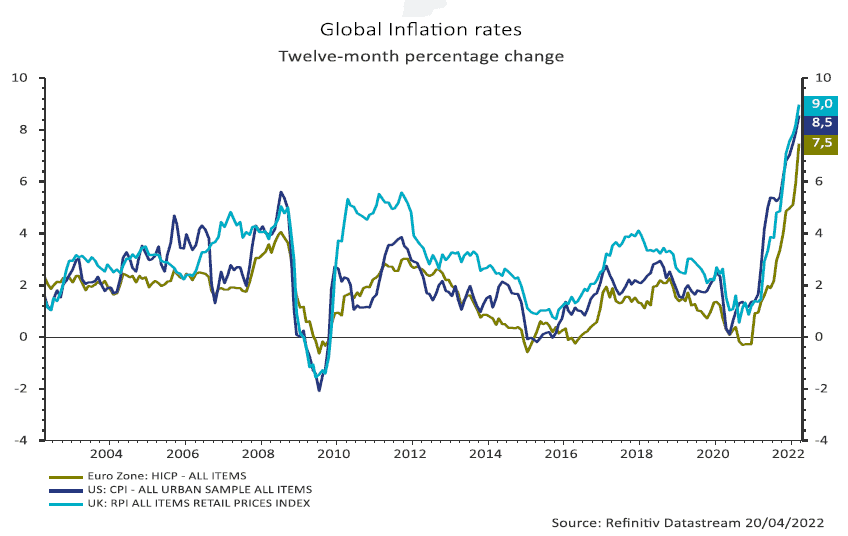

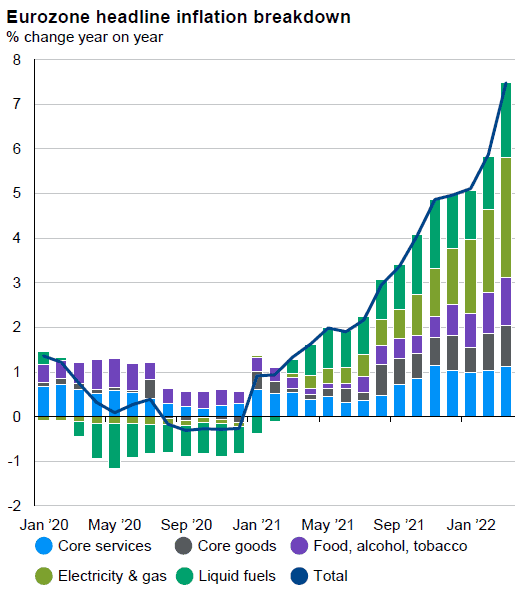

Deuxième source d’inflation, bien évidemment, la guerre en Ukraine, et l’envolée des prix des matières premières : pétrole, gaz et blé. En glissement annuel : 8,4% aux Etats-Unis (dont 1% de taxes Trump sur les produits importés), 7,5% en zone Euro et 8,5% en Grande Bretagne. Mais le pic est sans doute atteint : l’essentiel de la hausse des prix est fait et intégré dans les prix à la consommation.

L’inflation n’a plus tellement de raison de progresser, mais davantage de raisons de s’installer durablement. A quel niveau ? Beaucoup trop tôt pour le dire, mais il va falloir accepter un niveau minimum d’inflation obligatoire. Celle du coût de la mise en œuvre des mesures de transition énergétique, à marche forcée.

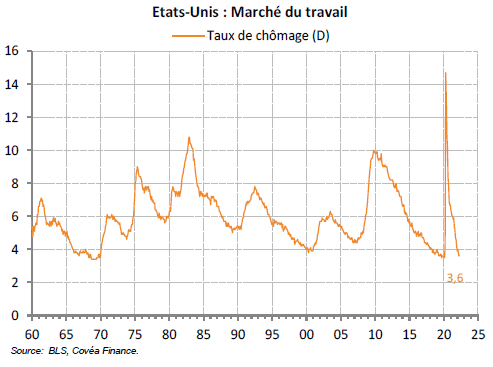

Aux Etats-Unis, la tension inflationniste est double, voire triple : matières premières, plein emploi donc tension sur les salaires et renchérissement du coût du logement. Le tout dans une économie en surchauffe, en grande demande d’emplois. A cet égard, il faut quand même saluer dans ce pays la formidable élasticité immédiate de l’emploi au contexte économique.

Les bénéfices des entreprises résistent pourtant bien : elles parviennent globalement à transférer l’augmentation de leurs coûts de production à leurs prix de vente. Leur pricing power reste encore extrêmement fort. Et au 1er trimestre, 80% des entreprises composant l’indice S&P500 ont publié des résultats supérieurs aux attentes…

Le choc inflationniste endommage donc la croissance partout dans le monde, mais pour des raisons différentes selon les zones : choc de demande pour les Américains et choc sur l’offre de matières premières pour les Européens, dont 17% des ressources énergétiques provenaient de Russie. Le FMI a d’ailleurs revu à la baisse ses prévisions de croissance et table désormais sur une croissance mondiale de 3,6 % en 2022 et 2023, après les 6,1% de 2021. En zone Euro, elle est attendue autour de 2,9%.

Dilemme pour les Banques Centrales. La Fed a augmenté ses taux pour juguler l’inflation et semble presque disposée à accepter une récession. Comme l’avait fait Paul Volcker en son temps, en passant les taux à 20%, et ramenant l’inflation de 13% à 3,4% en moins de 3 ans, au prix d’une récession sévère qui ne lui avait pas valu que des amis… Notons au passage qu’une guerre a aussi un effet récessionniste temporaire.

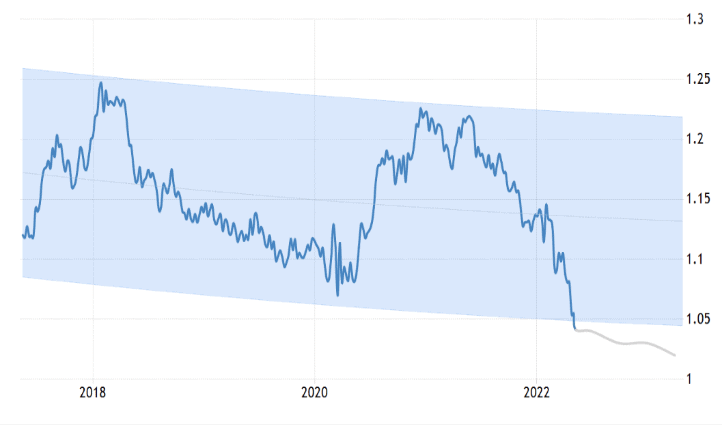

Pour la BCE, c’est plus compliqué. Elle ne peut pas laisser les taux US monter trop au risque de renchérir le coût du dollar contre euro et donc de nos importations de matières premières. La hausse du dollar participe de l’inflation en zone Euro. Il faudrait donc aussi monter les taux, ce que laisse entendre Mme Lagarde, « ma non troppo » pour ne pas compromettre la croissance affaiblie.

Évolution du change EUR/USD : la parité 1/1 est proche :

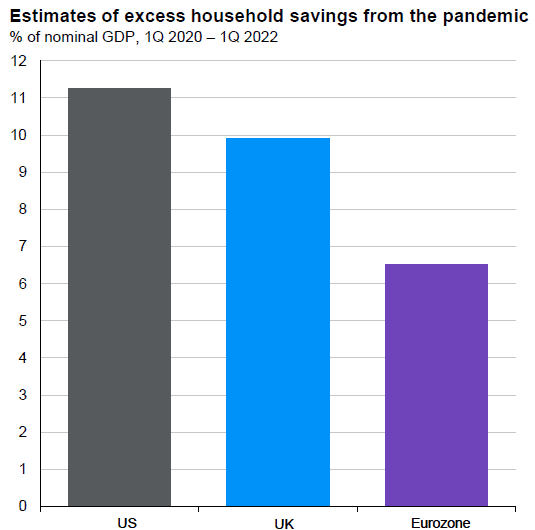

Reste le sort du gigantesque stock d’épargne accumulée par les ménages. Si les ménages commencent à être déçus de la performance de leurs placements financiers début 2022, vont-il réinjecter cette épargne dans la consommation, même à prix élevés ? Auquel cas l’inflation aura pleinement rempli son rôle de taxe sur l’épargne ! Finalement la question est de savoir combien de temps nos stocks d’épargne accumulés vont tenir pour financer l’inflation.

Nous remercions : UBS, AXA IM, OSTRUM AM, JPMorgan AM, FEPORT, Covea Finance pour la qualité de leurs conférences téléphoniques et documents, sources de nos lectures et de ce résumé.

Restez informé.e des actualités

Inscrivez-vous à la newsletter