Exemple : Où en sommes-nous de la réforme des retraites ?

Marchés juin 2024 : Citius, Altius, un peu moins Fortius

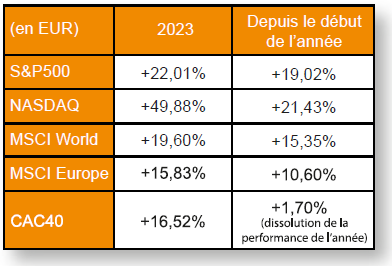

Depuis le début de l’année, la performance des marchés actions est bien à l’image de la devise olympique. Toujours plus haut, ils semblent faire totalement abstraction du risque géopolitique, ou plutôt, de s’en accommoder. Et ignorent, du moins pour l’instant, certains signaux faibles.

Depuis le début de l’année, la performance des marchés actions est bien à l’image de la devise olympique. Toujours plus haut, ils semblent faire totalement abstraction du risque géopolitique, ou plutôt, de s’en accommoder. Et ignorent, du moins pour l’instant, certains signaux faibles.

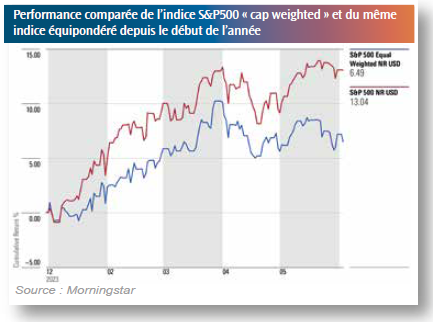

Le marché américain reste très concentré sur les « 7 magnifiques » valeurs de la technologie, dont une est encore plus magnifique. Le cas de Nvidia, qui représente maintenant plus de 3,5% de la capitalisation boursière mondiale, attire évidemment l’attention, ou les craintes de bulles.

Le problème de Nvidia n’est pas sa capitalisation boursière mais plutôt sa capacité à répondre à la demande. Nvidia dispose donc, encore, d’un fantastique pricing power : si vous voulez être livré, il va falloir payer plus cher. Ce qui explique que les résultats de cette entreprise augmentent plus vite que son cours depuis un an… Cette fuite en avant trouvera une fin ou au moins un ralentissement quand un ou des concurrents surgiront sur le marché, ce qui ne manquera pas d’arriver.

Nvidia explique donc ¼ de la performance du S&P500 depuis le début de l’année. Cette très forte concentration pose aussi la question de la pertinence de la gestion indicielle sur le S&P 500. Si vous investissez sur l’indice S&P500, qui est pondéré des capitalisations boursières, finalement vous vous exposez à 7 risques, voire un seul. Un indice équipondéré, qui attribuerait donc 1/500e de son poids à chaque valeur donne peut-être une meilleure vision de la réalité de ce marché. Entre ces deux indices, depuis le début de l’année, le rapport de performance est du simple au double (+13% capital weighted, + 6,50% équipondéré).

Cette performance du marché donne aussi une perception de très bonne santé de l’économie américaine qui rentre dans une sorte de règle des trois: ~ 3% d’inflation, ~ 3% de chômage et ~ 3% de croissance … Ce qui vous laisse à peu près deviner où devrait être les taux d’intérêt. Il semble d’ailleurs que la Fed s’accommode discrètement de ces 3% d’inflation. En général, elle s’abstient de faire un mouvement sur les taux 3 mois avant les élections américaines pour ne pas donner de messages politiques. L’unique baisse qu’elle a évoquée aurait alors lieu en novembre, sous réserve que l’économie ait ralenti sensiblement sur deux trimestres consécutifs, ce qui ne semble pas être la direction actuelle de l’économie américaine.

Pendant ce temps en Chine

L’épargne des Chinois atteint maintenant 33% de leur revenu disponible pour une rémunération en baisse constante depuis 10 ans : 2,29% aujourd’hui. En effet, pour essayer de relancer la consommation et l’investissement, la Banque Centrale Chinoise est obligée de baisser ses taux d’intérêt. Et malgré ces baisses de taux, les volumes des prêts aux particuliers ne repartent pas à la hausse. Beaucoup d’épargne reste également bloquée, et donc soustraite à la consommation, dans les tontines dont sont friands les Chinois.

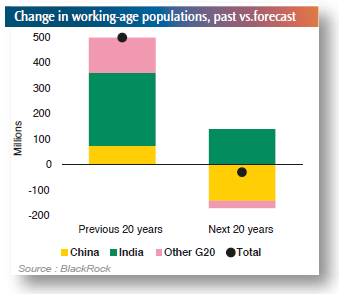

Au-delà de cette baisse des taux d’intérêt, et toujours pour stimuler l’économie, la BCC a également lancé l’un des plus gros programmes d’emprunt. Quatrième fois seulement que la BCC emprunte sur les marchés depuis le début du siècle. Il s’agit d’une émission d’obligations de 138 milliards de dollars pour stimuler l’économie, donc au total 1 000 milliards de yuans de dette qui seront vendus jusqu’en novembre. L’exercice va aussi permettre de poursuivre la politique de dédollarisation voulue par la Chine remboursant découpons en yuan auprès des investisseurs.Enfin, comparée à son voisin et concurrent l’Inde, la population active chinoise disponible à l’emploi va considérablement baisser dans les 20 prochaines années. Si la Défense emploie trop de jeunes, ils ne pourront alors pas être disponibles à la production industrielle et agricole.

Au-delà de cette baisse des taux d’intérêt, et toujours pour stimuler l’économie, la BCC a également lancé l’un des plus gros programmes d’emprunt. Quatrième fois seulement que la BCC emprunte sur les marchés depuis le début du siècle. Il s’agit d’une émission d’obligations de 138 milliards de dollars pour stimuler l’économie, donc au total 1 000 milliards de yuans de dette qui seront vendus jusqu’en novembre. L’exercice va aussi permettre de poursuivre la politique de dédollarisation voulue par la Chine remboursant découpons en yuan auprès des investisseurs.Enfin, comparée à son voisin et concurrent l’Inde, la population active chinoise disponible à l’emploi va considérablement baisser dans les 20 prochaines années. Si la Défense emploie trop de jeunes, ils ne pourront alors pas être disponibles à la production industrielle et agricole.

Signaux faibles, signaux fiables ? Que surveiller pendant l’été ?

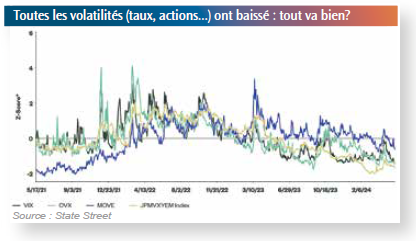

Le risque majeur de la torpeur estivale est celui de la complaisance, de s’endormir à la plage pendant la marée basse des volatilités, tant sur les taux et actions.

La dette qui bénéficie de la plus invraisemblable complaisance est bien la dette de la France. Certes l’agence S&P a dégradé légèrement la note de la dette française mais ça n’a eu aucun impact sur le coût de financement de la dette de l’Etat. L’OAT 10 ans ayant entamé le mois de mai à 3,05% pour se trouver aujourd’hui à 3,11%. Après un pic à 3,30% au lendemain des élections législatives. Facialement ce taux peut rassurer mais la vraie question est l’écart de taux, le spread, avec l’Allemagne qui s’est considérablement élargi à 80 bps.

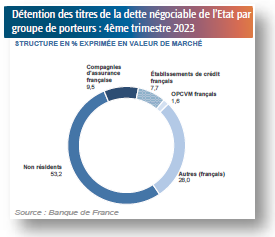

La France jouit d’une sorte de super privilège qui lui permet de placer très facilement ses emprunts auprès de investisseurs étrangers qui ne trouvent pas assez de gisements dans les émissions allemandes. Avec un ratio dette / PB à 112% le coût d’emprunt à 10 ans de la France n’est donc « que » de 3,11%. Est-ce bien mérité ? Rajouter du risque politique, c’est-à-dire budgétaire à cette espèce d’état de grâce est évidemment extrêmement dangereux. Rappelons ici qu’un budget intenable et mal ficelé avait fait tomber Liz Truss en 44 jours …

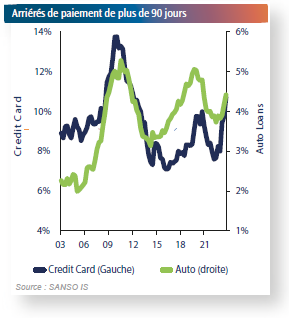

Alors même que l’inflation montre des signes de résistance, voire de reprise en zone Euro. Autre signal faible concernant les élections américaines. Certes l’économie américaine, dans sa globalité, se comporte très bien et finalement le bilan économique de Joe Biden est excellent. Mais cette richesse est mal répartie et les salariés les plus modestes ont encaissé deux chocs : d’une part l’inflation du prix des matières premières et des produits du quotidien, et d’autre part l’inflation des taux d’intérêt sur leur carte de crédit. Savoir que sur les cartes de crédit le taux d’emprunt est de l’ordre de 20%, le crédit à la consommation de l’ordre de 12% et le crédit auto de l’ordre de 8%. Dans ce contexte, les taux de défaut ont considérablement augmenté, en montants, mais aussi en nombre d’individus concernés. Les ménages les plus modestes, sans épargne accumulée, sont donc dans une situation difficile. Autant d’électeurs inquiets et évidemment très courtisés. Enfin, il règne une certaine complaisance sur l’usage intensif et tous azimuts de l’IA. Sans prendre assez en compte les considérations environnementales consécutives à la sur-sollicitation des serveurs du cloud pour maintenir les opérations de data crunching des statistiques requises par les requêtes lancées par l’IA. Et qui exigent chaque jour des capacités de refroidissement accrues de ces serveurs. Capacités encore mal mesurées, non identifiées il y a 10 ans, et très difficiles à projeter sur l’avenir.

Restez informé.e des actualités

Inscrivez-vous à la newsletter