Exemple : Où en sommes-nous de la réforme des retraites ?

Marchés décembre 2023 : l'inflation vaincue ? Victoire à la Pyrrhus

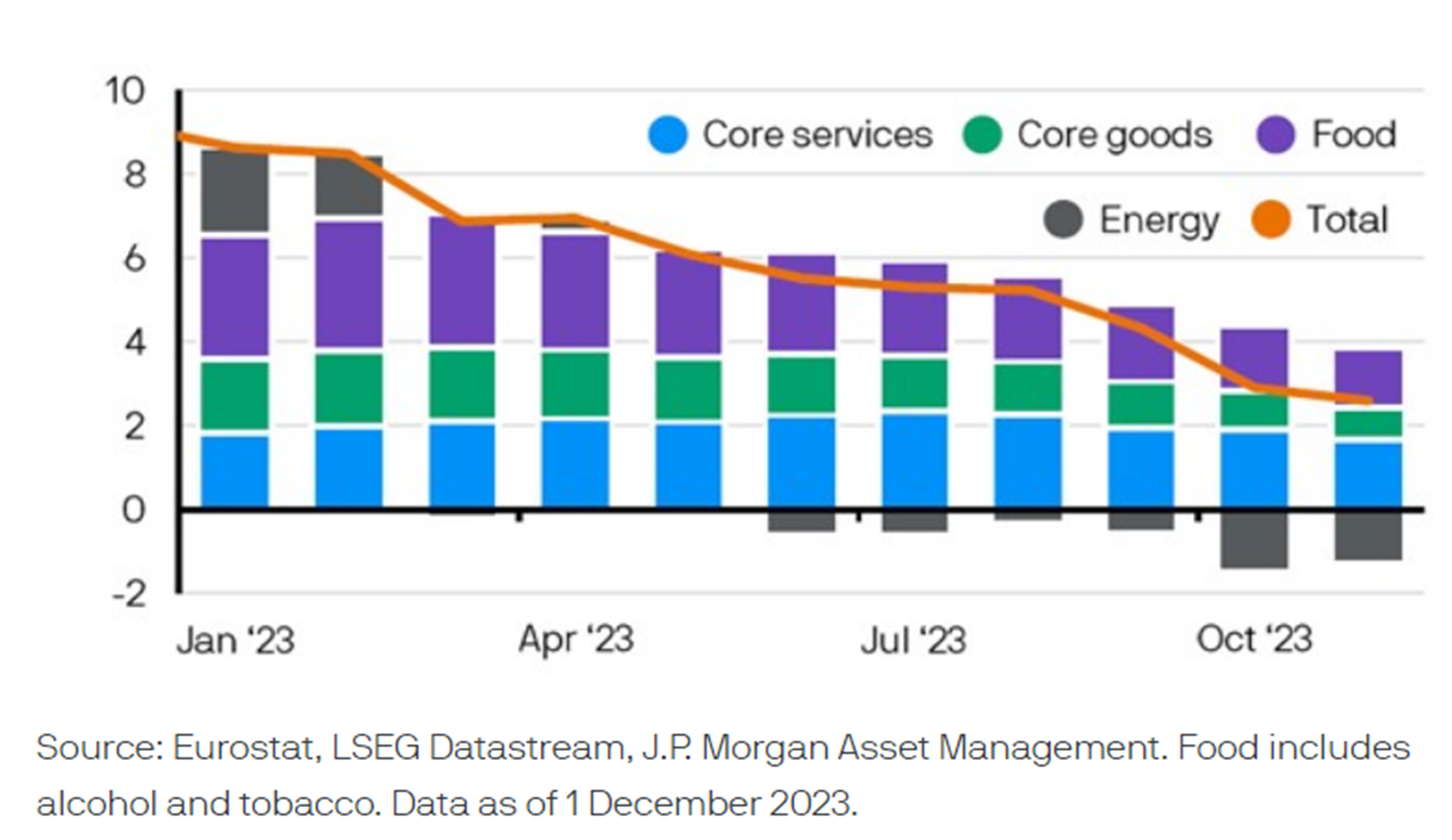

Aux Etats-Unis comme en Europe, l’inflation a donc sensiblement ralenti sous le double effet de la hausse des taux mais aussi de la baisse du coût de l’énergie, sur lequel les Banques Centrales ne peuvent pas grand-chose…Il semble donc un peut tôt pour crier victoire : reste encore à s’assurer que l’inflation se stabilise bien à ce niveau pendant l’année à venir.

Evolution de l’inflation en zone Euro

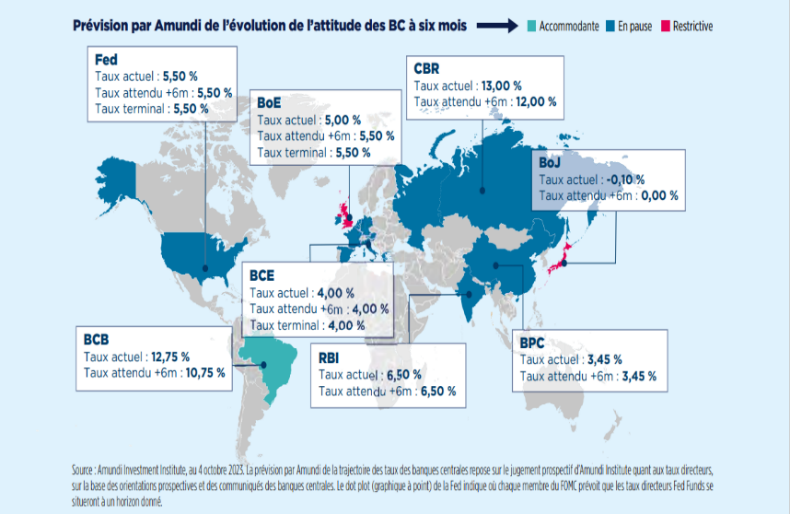

Et pourtant, avec ces premiers chiffres encourageants d’inflation, commence à se faire entendre une petite musique des marchés qui s’attendent à une baisse des taux en 2024, puisque le travail des Banques Centrales semble achevé. Cela tourne un peu au « wishfull thinking » et semble assez prématuré. Les autorités monétaires ont intérêt à rester vigilantes sur l’inflation, et en particulier aux Etats-Unis. 2024 commence donc « comme d’habitude » à se demander qui aura raison entre les marchés et les Banques Centrales.

Prévisions de taux Banques Centrales : stabilité au point haut

Source : Amundi

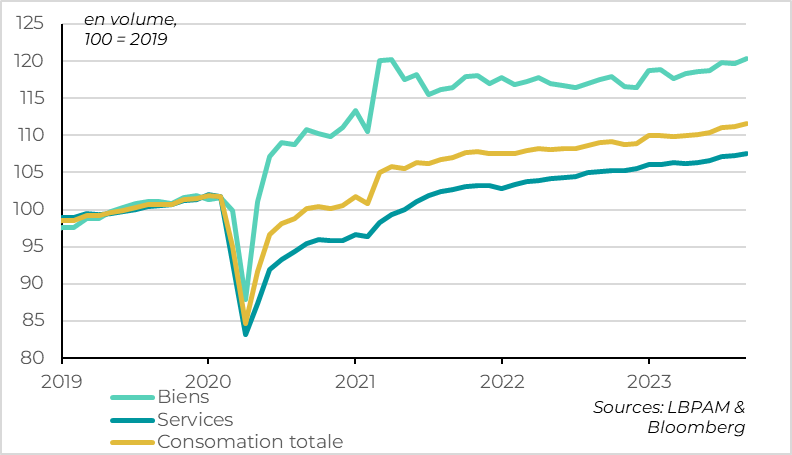

La croissance économique américaine ressort plus vigoureuse que prévu avec une hausse du PIB de 5,2 % en rythme annuel contre une estimation initiale de 4,9 %. La progression des dépenses publiques a largement contribué à cette hausse dans une politique budgétaire très accommandante, qui n’est pas du goût des Républicains. Grâce à quoi, le consommateur américain reste toujours très actif et a déjà commandé à ce jour plus de billets d’avion pour l’année à venir qu’il ne l’a jamais fait les années précédentes !

Reprise de la consommation américaine

Source : LNPAM

Les tensions sur le marché de l’emploi américain persistent mais sous une autre forme : après les difficultés de recrutement arrivent les sujets de rétention des salariés. Les employeurs doivent promettre autre chose que du salaire et on commence à voir revenir des offres de plans de retraites « Defined Benefits » que les entreprises avaient eu tendance à fermer et transformer en « Defined Contribution ». A la faveur de la hausse des taux d’actualisation, ce genre de promesse redevient un élément de rétention mis en place par les RH, en modifiant un peu l’offre et en faisant participer le salarié à une partie du risque financier.

En Europe, le taux d’inflation annuel de la zone euro a baissé plus fortement que prévu en novembre pour atteindre 2,4 %, contre 2,9 % en octobre, donc proche de l’objectif de 2 % fixé par la BCE.

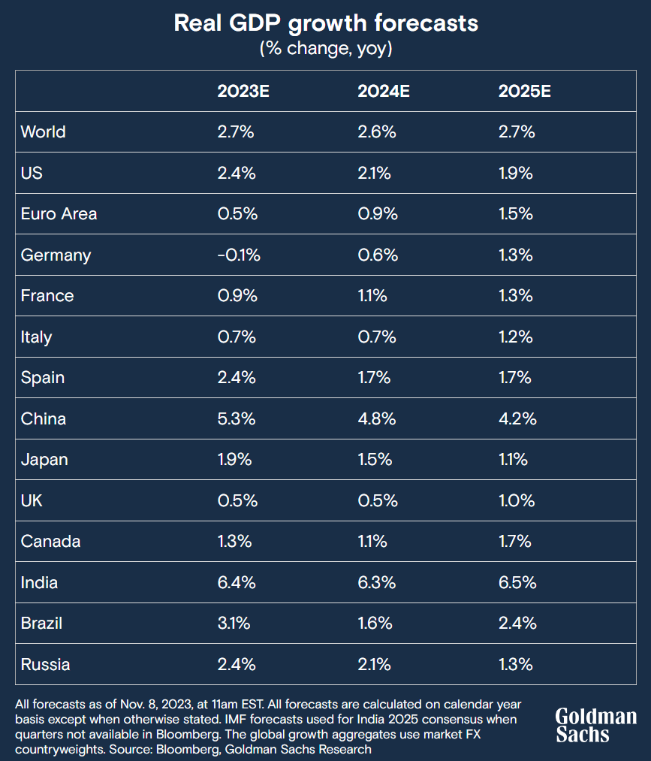

Mais l’ambiance économique est plus morose avec des indicateurs PMI (carnets de commande) tous inférieurs à 50, signe avant-coureur de ralentissement. Sur le marché du travail, la dynamique de création d’emplois s’estompe.

Les ménages sont moins confiants et leur épargne reste anormalement élevée (il atteint 19% de France alors qu’il a baissé à 5% chez les Américains), investie sur des produits sans risque qui servent désormais un rendement supérieur à 3% (le taux monétaire €STR à 3,90%) donc supérieur à la nouvelle l’inflation !

Perspectives de croissance

De son côté, la Chine se débat dans sa crise immobilière, la gestion de sa dette interne, le chômage des jeunes, le reflux considérable des investissements étrangers (relocalisations et programme IRA américain) et une croissance trop faible. En 2022, le marché financier chinois enregistrait 180 Mds USD de flux entrants, en 2023 ce flux s’est tari à 15 Mds USD.

L’économie chinoise passe de plus en plus sous la main de décisions centralisées inefficientes et assez fébriles. Le gouvernement est obligé d’annoncer un plan de soutien aux logements sociaux pour hâter les livraisons définitives, et veut montrer qu’il intervient quand la croissance ralentit trop. D’où une décision, très exceptionnelle en cours d’année, d’approuver une émission d’obligations de 137 Mds USD et de permettre aux autorités locales d’avancer une partie de leurs quotas d’obligations pour 2024. La dette des collectivités locales a atteint 12.600 Mds USD soit 76% de la production économique de la Chine en 2022, endettant le Chine…sur elle-même.

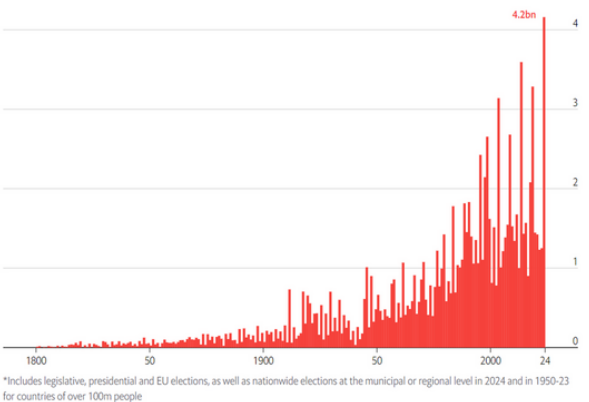

Mais, avant la croissance, l’inflation, les taux et les actions, le vrai risque 2024 est certainement le risque géopolitique(s). Au-delà des sinistres conflits que nous connaissons déjà, se préparent aussi des tensions électorales un peu partout dans le monde. En fait, la moitié de la population mondiale sera appelée aux urnes en 2024. Elections européennes, élections dans les pays musulmans les plus peuplés et élections américaines pour terminer l’année…

Cet environnement crée de l’incertitude, voire de l’attentisme, ce que n’aiment ni les consommateurs, ni les marchés.

Source : Diot-Siaci

Evolution annuelle du nombre de personnes concernées par une élection

Source : OSTRUM

Nous remercions : UBS, LBPAM, Ostrum, JPMorgan AM, Amundi, BlackRock Institue, FTSE Russell, pour leurs publications, sources de nos lectures et de ce résumé.

Restez informé.e des actualités

Inscrivez-vous à la newsletter